不動産投資はインフレ時に価値が上昇!物件購入で失敗しないポイント

インフレ対策として不動産投資が有効、という見解があります。結論としては正しい知識をつけ物件選びを誤らなければ、不動産投資に取り組むことはインフレ時に資産を守る上で強い味方となります。

今回はインフレと不動産との相互関係から、インフレ対策として不動産投資がおすすめな理由、不動産投資で失敗しない方法について解説します。

目次

インフレとは?不動産へどのような影響があるの?

インフレ(インフレーション)時に不動産を持っていると資産形成に有利になる、という文句を耳にしたことはありませんか?そもそも「インフレとはどういう現象か」に加え、不動産にどのような影響があるのかを以下で解説していきます。

インフレーションの意味とは?

インフレーションとは「物価が上がり、貨幣価値が下がる」こと

インフレとは、物価が上がり貨幣の価値が下がる状態が継続的に起こる経済状況のことを指します。

アベノミクスのような金融緩和政策で市場に出回るお金の量が増えた時、あるいは高度経済成長期やバブル期のような「物の需要量>供給量」で物価が跳ね上がった時などに「一時的に物の価値が上がる分、お金の価値が下がる」ことで発生します。

具体例をあげて説明しましょう。これまで100円で購入できていた缶コーヒーが、インフレの影響で1本200円に値上がりしたとします。そうすると缶コーヒーを購入するために以前と比較して2倍のお金が必要となったため、お金の価値も半分(2分の1)になったと考えることができます。これがインフレが与える経済への影響です。

インフレが発生すると企業としても売上があげやすくなりますし、買い手としても給与が上がるので購買意欲が高まります。経済全体で「消費しよう」という循環が生まれるため、インフレが起こると通常は日本全体の景気が良くなる傾向があります。

インフレが不動産に与える影響とは?

インフレが起こると、不動産はどうなるのでしょうか?結論としてはインフレになれば不動産の資産価値も高くなります。

先述したとおりインフレが起これば物の価値があがるため、物価上昇とともに不動産価格も値上がりすることとなります。以前から不動産を資産として所有しているのであれば、インフレ時には有利に働く場合が多いでしょう。

反対にあなたが「不動産を借りる・購入する側」であった場合、インフレによって不動産の購入価格や賃借料は値上げされる可能性が高いと考えられます。

つまりインフレ時は「不動産を所持している人にとって、メリットの大きな状況」だと解釈できるでしょう。

インフレ対策として不動産投資が有効といわれる2つの理由

数ある投資の中でも、不動産投資はインフレ対策として有効な手段であると言えます。インフレ対策になる理由は以下の3つをそれぞれ解説します。

- 不動産はインフレで価値があがる「現物資産」だから

- 固定金利であれば、インフレ時は「ローンの額」も減るから

- 家賃収入が増えるから

1)不動産はインフレで価値があがる「現物資産」だから

1つ目の理由は、不動産はインフレで価値があがる「現物資産」であるためです。インフレになり、全体的に物価が上昇すれば、1,000万円だった不動産に1,200万円の価値がつく可能性もあります。

一方、現物資産ではない金融機関への定期預金や保険はこのようなインフレの恩恵が受けられません。定期預金は固定金利で進めている場合、満期まで金利を変更できません。インフレ時にも金利が上昇することはないのです。

また、保険は加入時に満期で受け取る金額を決めるため、受け取るタイミングが貨幣の価値が下がっているインフレ期だと損をすることになります。

インフレ以前から「1,000万円の銀行預金」と「1,000万円の不動産」を所持していると仮定しましょう。

インフレになった際、預金の1,000万円は多少の金利がつくとはいえ、基本的には「1,000万円」のままです。反対に1,000万円で購入した不動産は物価の上昇に伴い、その価値も向上します。仮に「不動産は1,200万円分の値がついた」とすれば、元は同等の価値があった紙幣と不動産が、インフレによって200万円分の差がついたということになります。

| インフレ前 | インフレ時 |

| 1,000万円の預金 | 1,000万円のまま |

| 1,000万円のマンション | 1,200万円で売れるマンションに |

→ 結果的に200万円の差が生まれる

このようにインフレになるとお金の額は変わらずとも「実質的な価値」が減ってしまうので、不動産のような現物資産に変えておくことで資産価値を守ることができるのです。

インフレ時には実物資産であり、物価の上昇を受けやすい「不動産」や「金」が有効です。本来不動産は築年数に合わせて価値が下がるのが一般的ですが、インフレ下では「資産価値が下がりづらい上に、家賃は上昇する」といった現象が起こりえるのです。

2)固定金利であれば、インフレ時は「ローンの額」も減るから

インフレ対策として不動産投資が有効と言われる2つ目の理由は「固定金利であれば、インフレ時に実質のローンも減るから」です。

インフレ時の特徴として、お金の価値が全体的にさがるため「借金やローン」といった負債も目減りすることがあげられます。実質的には借りた分より低い価値のお金を返済すれば良くなるため、お金の借り手にとっては有利な状況となります。

よってインフレ前に借り入れた資金で不動産を購入し、賃貸物件として経営することで、インフレ後には返済するローンが減った状態で高い家賃収入を得られる、といった現象が起こります。

ただし注意が必要なのが「住宅ローンを固定金利ではなく変動金利に設定している場合、インフレで金利もあがるため必ずしも有利になるとは限らない」という点です。

変動金利は元々固定金利よりも金利が低めに設定されている分、経済状況によって額が変動するという特徴があります。インフレで物価が上昇すると、比例して金利も上がるため返済額が上がってしまうという側面もあるのです。

「インフレを見越して、固定金利で借り入れをする」ことは現実的に難しいですが、インフレ時に返済費用が減る可能性があることを念頭におきながら、金利を選ぶと良いでしょう。

3)家賃収入が増えるから

インフレ時に不動産投資が有効と言われる3つ目の理由は「家賃相場が上がりやすいため、家賃収入増えるから」です。

物価が上昇にすると、家賃や不動産の価値も併せて上昇します。インフレが進むことで、購入時のシミュレーションよりも高い家賃設定で運用することができます。

本来、不動産投資では年数が経過するごとに家賃が下がりやすいです。しかし、インフレ時では築年数が経過しても家賃が下がりにくく、むしろ上昇する可能性もあります。

収入が増えるため、不動産投資はインフレ対策として有効です。

デフレ・スタグフレーション時の不動産投資への影響は?

「不動産投資がインフレに強いならば、必然的にデフレ・スタグフレーション時は不利になるのでは?」と思う方も多いでしょう。

- デフレ:モノに対して貨幣の価値が高くなる現象

- スタグフレーション:不況にもかかわらず、モノの価格が上昇する現象

通常不況時は物価が下がりますが、1970年代のオイルショックのように原材料価格の高騰によって物価が上昇するスタグフレーションという現象になることもあります。

不動産投資はデフレ・スタグフレーション時にも「あまり大きな損害を受けにくい投資商品」という特徴があります。もちろん好ましい状況とは言えませんが、計画的な運用と物件選びさえ間違えなければさほど大きな影響を受けることはないでしょう。

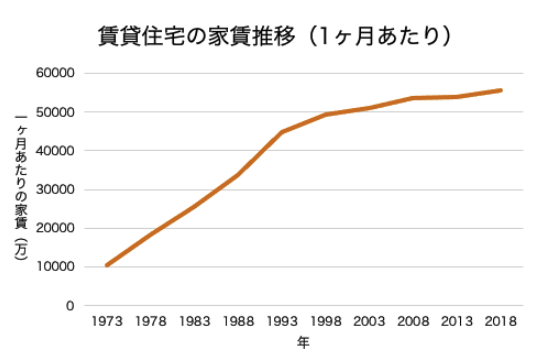

実際に、日本は2008年に世界金融危機の影響でデフレに陥ったものの、家賃が大きくは下落しませんでした。下の図は総務省が「住宅・土地統計調査」の中で発表した賃貸住宅の家賃推移です。

出典元:総務省|住宅・土地統計調査

2008年の部分を見ても大きく凹んでいるわけではないことがわかります。先月まで「家賃7万円」で貸し出していた物件が、今月から突然「6万円」になる可能性はほとんどないでしょう。

理由は、家は人が生きる上での必需品なので需要が無くならないからです。デフレになると不景気になり、社会全体として物が売れづらくなる傾向があります。また、スタグフレーションになると不景気状態で物価が上がってしまうので、さらに物が売れない状態となります。

しかし衣食住の1つである家は生活になくてはならない存在なので「人が賃貸を一斉に借りなくなる」といったリスクはまず考えづらいでしょう。

よって不動産投資はデフレの影響をまったく受けないと言えば嘘になりますが、他の現物投資よりは比較的デフレ時のリスクが少ない投資商品と考えられます。

インフレ・デフレ両者に強い不動産投資のため、物件購入で失敗しないポイント

インフレ対策として有効な不動産選びのコツは、一般的に不動産を購入する際と何ら変わりません。失敗しないために知っておくべきポイントをご紹介します。

- 長期的に価値の下がりづらい不動産を選ぶ

- まずは少額のマンション投資からスタートする

- セールストークに騙されず、自身でも投資の知識をつける

1)長期的に価値の下がりづらい不動産を選ぶ

失敗しない不動産選びの1つめのポイントは「長期的に価値の下がりづらい不動産を選ぶ」ことです。価値の下がりづらい不動産を選ぶには、以下のような点に注目すると良いでしょう。

【価値の下がりづらい物件の特徴】

・人気エリアにある

・都心の近くにある

・治安の良いエリアにある

・公共交通機関からの便が良い

・駅チカである

・過疎化の進みづらいエリアである

・将来的に需要の高まりそうなエリア(再開発が計画されているなど)である

上記の物件であれば長期的な需要が見込めるため、空室リスクや大幅な賃料の値下げといった問題を避けることができます。

ただしこれらの物件はそもそもの人気が高いため、購入額もそれなりに高いことが予想されます。条件と照らし合わせながら、収益の回収がきちんと見込める「価値に対して割安な、費用帯の良い物件」を見極めることが重要です。

不動産投資に適した立地について詳しく知りたい方は「不動産投資に最適な立地とは?チェックポイントと注意点を解説」で解説していますので、併せてご覧ください。

2.)まずは少額のマンション投資からスタートする

不動産選びの2つめのポイントは「いきなり高額物件には手を出さず、少額物件の投資からスタートする」ということです。具体的にはマンションやアパートを1室単位で購入する、区分マンション・区分アパート投資からスタートするのがおすすめです。

理由としては少額投資から始めることで、最小限のリスクで不動産投資のノウハウを学べるためです。物件次第では1,000万円以下から始められるものもあるため、サラリーマンとして働きながら不動産投資をすることも可能です。

上記の「価値の下がりづらい物件」の特徴に当てはまる1Kなどの少額物件で、まずは手堅く着実に収益を上げ、不動産の知識を蓄えていきましょう。

区分マンションについて詳しく知りたい方は「区分マンション投資を選ぶ5つのメリット | どんな人に向いている?」で解説していますので、併せてご覧ください。

3)セールストークに騙されず、自身でも投資の知識をつける

不動産選びの3つめのポイントは「営業マンのセールストークに騙されない」ということです。

不動産投資はインフレ対策にもなりうる優良な投資先ですが、一方で失敗すれば大きな損益を被るリスクも持ち合わせています。何百万、何千万単位の金額が動く買い物になるため、慎重な物件選びと収益計画が必要です。

しかし、リスクをきちんと説明せずメリットばかりを打ち出す営業マンが実在するので、注意しましょう。

「必ず儲かります」というようなうまい話を鵜呑みにせず失敗しない投資先を選ぶためには、自分自身がきちんと投資の知識を身に着け、信頼できる管理会社を見つけ出すことが重要です。あくまで受け身ではなく「自分が投資の責任を追う」立場であることを自覚して、不動産投資に臨む意識が重要です。

今は世間に初心者でも不動産の知識を学べるツールが溢れているので、ぜひ積極的に不動産投資について勉強することをおすすめします。勉強方法としては書籍や専用のアプリ、動画、あるいは不動産投資会社のセミナーなどに参加してみるのもおすすめです。最近はオンラインで受けられるセミナーも増えているので、気軽に投資の知識を身につけることが可能です。

不動産投資で失敗しないために、正しい知識を身につけましょう。

不動産投資の勉強方法について詳しく知りたい方は「不動産投資の勉強方法 | 進め方と初心者がおさえるべき内容」で解説していますので、併せてご覧ください。

インフレ時でも注意すべき不動産投資の3つリスク

インフレ時には不動産投資に大きなメリットがありますが、同時にリスクも生まれるので注意が必要です。

インフレ時でも注意すべき不動産投資のリスクは以下の3つですので、それぞれ解説します。

- 空室によって収入が減る

- デッドクロスが起きて赤字になる

- 家賃滞納によって収入が減る

【1】空室によって収入が減る

空室が発生すると、家賃収入が入ってこなくなり赤字になってしまいます。入居者が退去してしまう度に、新しい入居者を見つける必要があるので、不動産投資は常に空室リスクに晒されていると言えるでしょう。

空室は以下のような工夫を行うことで回避できます。

- 入居時の初期費用を安くする

- リフォームなどを行い物件の印象を高める

- 人気エリアの物件を選んでおく

また、サブリース契約を導入することでも空室リスクを回避できます。サブリース契約とは、物件を不動産会社に貸して保証賃料をもらうことで、空室でも家賃収入を得られる仕組みのことです。ただ、不動産会社に貸すことで、自分で運用するよりも収益性が下がりやすくなる点には注意が必要です。

空室対策について詳しく知りたい方は「空室対策に使えるアイデア | 多額のお金や時間をかけずにできる事」で解説していますので、併せてご覧ください。

【2】 デッドクロスが起きて赤字になる

ローンを引いて行う不動産投資では、デッドクロスになるリスクがあります。デッドクロスとは、帳簿上では黒字運用できているのに、黒字分に課せられる所得税によって赤字になっている状態です。

不動産は一定年数を過ぎると減価償却費用を経費計上できなくなるので、毎月の収入はほとんど変わらないのに、帳簿上の利益額が急増して納税額が増加します。その結果、家賃収入よりも、ローンの元金返済額や所得税の金額が上回ってしまい、赤字で運用している状態となります。

デッドクロスを回避するためには、以下のような取り組みが必要です。

- ローンの返済方法を「元金均等返済」にする

- 自己資金を多く入れる

- 減価償却可能な期間が長い物件を購入する

- 念入りにシミュレーションする

デッドクロスのリスクを考慮した上で、不動産の購入を検討しましょう。

デッドクロスについて詳しく知りたい方は「不動産投資のデッドクロスとは?陥る原因と回避するための戦略とは」で解説していますので、併せてご覧ください。

【3】家賃滞納によって収入が減る

入居者がいる場合でも家賃の支払いを滞納されてしまうと、家賃収入を受けることができなくなります。何ヶ月も家賃滞納が続いてしまうと、大赤字になるので注意が必要です。

自分がオーナーとして滞納されている家賃を回収する際、以下のように非常に手間がかかります。

- 督促状や内容証明郵便の作成・送付

- ルールを遵守しながらの家賃催促

- 強制退去や契約解除までの手続き

家賃滞納者への対応としては「口頭での注意」「督促状など書類での催促」それでも和解や支払いがされない場合の「裁判」があります。書類を作ったり、裁判を起こしたりするには時間も手間もかかるため、口頭の注意で支払ってもらいたいところですが、家賃督促には法律で定められたルールがあります。

たとえば、「夜間~早朝の間に督促してはいけない」「同じ日に何度も督促行為をしてはいけない」などです。ルールに気を配りつつ、家賃を回収しなければならないため、オーナーの精神的負担は大きいです。

家賃滞納を防ぐために、以下のような取り組みを行いましょう。

- 家賃回収方法を引き落としなど振り込みや手渡し以外にする

- 支払い状況を細かくチェックする

- 入居時審査で家賃と入居希望者の収入のバランスを入念に確認する

- 家賃滞納トラブルの体験談を読んで知識を蓄える

また、家賃保証会社を利用して滞納保証を行うことでも家賃滞納リスクを回避できます。

家賃滞納リスクの対策について詳しく知りたい方は「大家が甘くみてはいけない家賃滞納リスク | 深刻化を防ぐためにできること」で解説していますので、併せてご覧ください。

最後に

今回は「インフレと不動産の関係」というテーマで以下のポイントを解説しました。

- 不動産投資がインフレ対策になる理由

- デフレ・スタグフレーションの影響

- 物件選びのポイント

- インフレ時でも注意すべき不動産投資のリスク

不動産投資はインフレ時には大きなメリットがある上、デフレなどにも強い有益な投資先であると言えます。ただし闇雲に手を出したり、不良物件を購入したりすれば当然ですが失敗するリスクも考えられる商材です。

「インフレになりそうだから」「デフレでも損しにくいから」などと不確定な要素にこだわるのではなく、長期的に自分の資産を育てるという目的で、不動産投資にチャレンジしてみましょう。

知人におすすめしたいNo.1不動産投資会社(*1)が教える「オンラインマンション経営セミナー」

不動産投資の成功には、信頼できるパートナーの存在が必要不可欠です。

もしも今「不動産投資をはじめてみたいけど不安だ......」そうお考えの方がいらっしゃいましたら、グランヴァンが開催する「不動産投資セミナー」へ参加してみませんか?私たちは、お客様のサポートを追求してきた結果2016年に「紹介営業100%達成企業」(※2)となり、2019年から4年連続「知人におすすめしたい不動産投資会社No.1 」(※1)に選ばれています。

セミナーでは、

- そもそも不動産投資ってどんなもの?

- マンション経営の落とし穴とは?

- 投資を成功させる上で押さえるべきポイントは?

など、不動産投資のプロとして約20年以上蓄積してきたノウハウを惜しみなく提供していきます。セミナーは無料でオンラインなので全国どこからでもお気軽にご参加いただけます。未来のお金を作るための一歩を踏み出しましょう。

*1 日本マーケティングリサーチ機構調べ 調査概要:2022年2月期_サイトイメージ調査 *2「新たにご購入いただく方が、既存のオーナー様・知人の方からの紹介、もしくは知人の方」を紹介営業と定義しています。2016年6月~2019年6月に100%を達成